Sarkovas, da Lockton: ajuda dos robôs para terapias alternativas — Foto: Fernando Cavalcanti/Divulgação

O Valor, em um especial nesta terça-feira (30), divulgou uma série de matérias sobre seguros. Confira a matéria “Preferência do consumidor ainda é pelo corretor“:

Prêmio de seguro. Como explicar a um cidadão que tem um seguro que o premiado não é ele, mas a seguradora? Sinistro. Como explicar a um jovem que, em vez de ser algo muito legal, isso significa que ele bateu o carro, ou foi parar no hospital, ou teve o celular roubado, ou muitos Pix foram feitos sem sua autorização? Estes dois termos são exemplos simples que dão a dimensão de como o setor de seguros é complexo e difícil de ser entendido por um consumidor comum. E é nesta complexidade que reside uma das principais dificuldades em tornar a venda de seguros um processo 100% digital. E é também o motivo que pode significar uma vida longa para os corretores de seguros, porque não é tarefa fácil substituí-los por robôs.

Quem contrata um seguro quer entender no que está gastando dinheiro e, para entender, precisa interagir com um humano, como mostram até mesmo as iniciativas de vendas de seguros que nasceram para ser digitais. Nem na comercialização do seguro mais popular e com maior penetração no Brasil, que é o de automóveis, a jornada digital é completa.

Um exemplo vem dos números do Autocompara, um agregador digital do banco Santander que faz todo tipo de simulação entre os diferentes seguros de automóveis, coberturas e seguradoras. Somente 25% das vendas são feitas de forma totalmente digital. Os outros 75% dos clientes que contratam um seguro de automóvel pela plataforma ainda querem conversar com alguém antes de fechar o negócio. “O seguro de automóvel tem uma infinidade de coberturas, casco, responsabilidade civil, acessórios, vidros, assistência, escolha de franquia. O processo de cotação não é em um clique. Você precisa entender o que está comprando”, afirma Murilo Riedel, diretor da vertical de seguros do Santander.

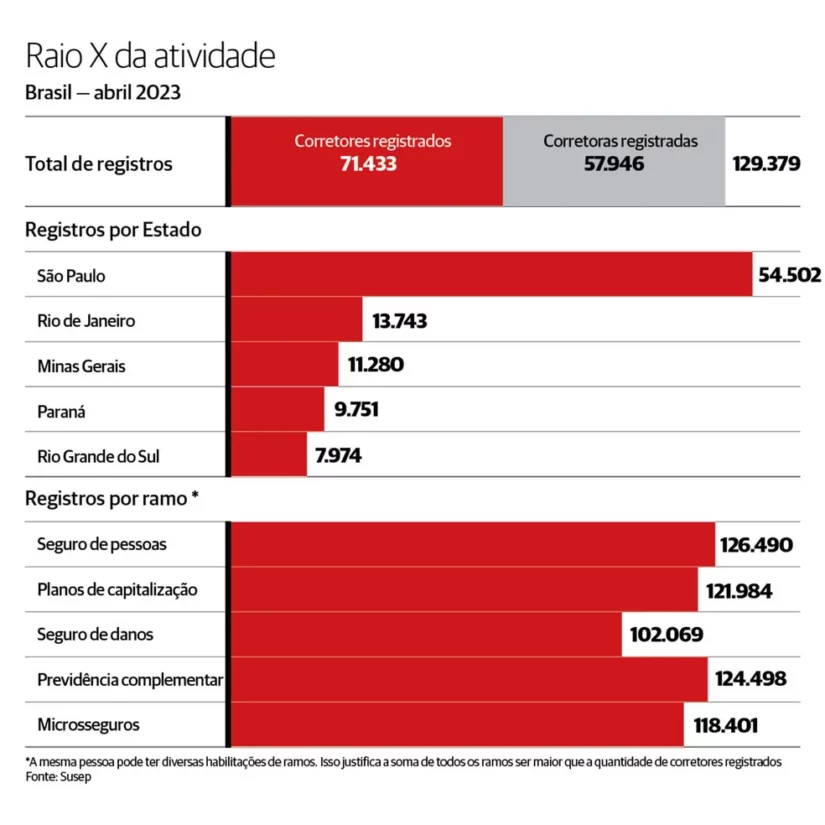

Se, por um lado, essa complexidade significa um certo atraso na digitalização, por outro, significa uma avenida de oportunidades para os corretores. Hoje, o Brasil possui cerca de 130 mil corretores cadastrados na Superintendência de Seguros Privados (Susep). Mais da metade são corretores pessoas físicas. Diego Rocha, que é idealizador e coordenador do curso de aceleração digital para corretores de seguros da Escola de Negócios e Seguros e head de estratégia da seguradora digital Simple2u, diz que há cerca de dois anos, depois que a Susep fez seu próprio sandbox (segurança computacional) para estimular a inovação no setor, algumas startups começaram a tentar fazer tudo digital, eliminando o corretor de seguros. Mas logo perceberam que o custo de aquisição de clientes é muito elevado, porque este é um produto que requer educação até no quesito básico: o que é um seguro?.

E não é só do consumidor final que Rocha está falando. Os varejistas, postos de combustíveis, instituições financeiras, e-commerce e franquias, que poderiam substituir o corretor na distribuição do produto, não entendem o que é um seguro, e as seguradoras sozinhas não conseguem ter capilaridade para levar a informação de norte a sul do país. “Eu preciso ter um corretor que conheça os mercados locais. Então é muito mais eficiente levar a transformação digital para o ambiente do corretor de seguros”, diz Rocha, que fechou neste ano a segunda turma do curso.

Mas o mundo da digitalização requer empenho dos corretores. Rocha diz que eles precisam começar a entender sobre open insurance, que vai permitir a troca de informações dos consumidores, os tipos de meios de pagamento, o real digital, e temas como design thinking, personas, tecnologias de integração, landing pages, e-commerce, SEO, UX – sigla para user experience, ou, em português, experiência do usuário. “O conhecimento técnico o

corretor de seguros já tem. O conhecimento de tecnologia é o que vai permitir vender um projeto, entrar no pitch e convencer a seguradora em uma ponta e, na outra, a varejista”, destaca.

O modelo de negócios B2B2C (empresa para empresa para o consumidor) tem sido uma aposta das startups. Para que competir com uma rede de distribuição de empresas que já está estabelecida e chega a milhões de pessoas físicas? O Nubank, só para dar um exemplo, possui uma base de 70 milhões de clientes e desde que começou a ofertar seguros, em 2020, vendeu um milhão de apólices nos segmentos auto, vida e celular, sempre em parceria com seguradoras ou corretoras.

O modelo de conectar seguradoras e varejistas, mas com foco em como se comunicar com o cliente final, foi o escolhido pela startup 180° Seguros, uma das jovens insurtechs voltadas exclusivamente para a atividade de corretagem. O CEO e cofundador da empresa, Mauro Levi D’Ancona, explica que o melhor produto e o modelo mais escalável, pelo qual a conta fecha, é ainda por meio do parceiro.

A 180° Seguros customiza os produtos e coloca em campo um time de pesquisa para descobrir quais são as dores do consumidor final. Foi assim que a corretora ajudou a desenhar o seguro Pix para Recarga Pay, que cobre as perdas de todos os aplicativos de bancos que o consumidor possui em seu celular e não apenas de um único banco. Também criou o seguro por hora para bens que ficam dentro dos carros dos clientes da Zul+, que opera a Zona Azul na cidade de Curitiba (PR). E ainda criou um sistema de pontos para o seguro residencial de clientes da Loft, corretora imobiliária digital. Pelo sistema, quem faz o seguro pode escolher que tipo de serviço quer usar e quantas vezes, sem ter que ficar preso a padrões preestabelecidos como em outros seguros.

No ano passado, a empresa recebeu um aporte de US$ 31 milhões de investidores. Até agora já vendeu 150 mil apólices para clientes de 12 parceiros. Outros quatro parceiros estão em fase de implantação para começar a vender produtos. “Seguro é distribuição. E a tecnologia permite colocar o seguro certo para a pessoa certa no momento certo”, diz D’Ancona, executivo que tem origem no mercado de bancos e fintechs. Antes de ajudar a fundar a 180º, ele era executivo do Nubank.

Usar tecnologia para oferecer o seguro certo para a pessoa certa no momento certo também tem sido uma estratégia adotada pelo BTG Pactual. Além de banco de varejo, o BTG também é corretor de seguros. A entrada no ramo se deu por um motivo simples. O banco, como praticamente todos os seus concorrentes, quer que o cliente possa comprar todos os tipos de produto financeiro em um único lugar. E isso, claro, inclui o seguro. E foi a tecnologia que permitiu ao banco escolher alguns tipos de seguro que vende em seus canais. Os algoritmos cruzaram dados e perceberam que o cliente BTG estava sempre comprando passagens internacionais. Então foi natural passar a oferecer seguro-viagem, que é exigido para a entrada em muitos países.

O BTG também pesquisou o seu cliente e passou a oferecer uma cobertura adicional para o caso de roubo de celular durante a viagem. Este é um tipo de apólice que o cliente faz 100% de forma digital, mas isso não vale para outros tipos, como o seguro de vida, em que o BTG ainda exige que o consumidor passe por um consultor. Isso mesmo, exige. Gabriel Escabin, diretor do banco, explica que este é um seguro mais complexo, muitas vezes envolve planejamento sucessório e se o cliente não entender o que contratou, assim que o seguro encarecer, ele vai cancelar o produto.

Se os novatos no ramo usam e abusam de tecnologias, as empresas centenárias também estão tendo que se adaptar. Mas, como os próprios clientes ainda exigem um modelo híbrido entre o digital e o físico, elas andam mais devagar neste mundo digital do que outros setores, como o de bancos e fintechs. Os corretores costumam chamar esse modelo de figital.

A Marsh, que tem 150 anos, começou a fazer sua transição há quatro anos, quando criou o portal voltado para o cliente corporativo, que é a especialidade da corretora. Na época, apenas 10% das vendas de seus seguros eram feitas com troca de documentos de forma digital. E mesmo assim, era uma troca por e-mail. Hoje, todos os documentos podem ser entregues pela nuvem, mas o percentual de uploads chegou a apenas 50%, mostrando que muitos clientes ainda seguem conservadores e amantes do papel. No seu portfólio, a empresa tem seguros que vão de cibersegurança a seguro de grandes hidrelétricas e parques fabris. O diretor de afinidades da corretora, Roberto Clark, conta que as pessoas ainda preferem o ambiente físico. “Ainda hoje 92% das vendas são feitas com a interferência de um consultor, por opção do cliente”, diz Clark.

Essa preferência pelo mundo físico também atrasou a entrada no mundo digital de corretoras como a Aon. “O nosso modelo não via uma vantagem muito grande em entrar de cabeça [na digitalização]”, diz Mauricio Masferrer, vice-presidente de riscos e seguros corporativos da Aon, outra multinacional do setor e que nasceu na década de 1980. “Todas essas novas empresas têm muito pouco tempo. Em tese estamos começando juntos.” Mas Masferrer diz que o mercado está evoluindo para fazer uma distinção clara dos diferentes tipos de cliente. Quem é bom motorista de fato, quem tem maior ou menos risco de morte, tudo isso definirá o futuro dos preços das apólices.

Esse é o tipo de análise que a Lockton já faz para os seus clientes, conseguindo reduzir o custo de apólices de saúde empresariais entre 10% e 15%. Com a análise de dados é possível identificar desvios dos padrões e fazer uma ação preventiva. A corretora conseguiu observar, analisando os dados de um de seus clientes, que a frequência de procedimentos para a coluna estava muito acima da média. Em pouco tempo, cinco usuários fizeram cirurgia de coluna, totalizando mais de R$ 1,2 milhão em sinistros. Os robozinhos foram colocados para funcionar e descobriram, por meio de modelos preditivos, que quase 200 beneficiários do plano em questão tinham risco de ter que fazer em breve uma cirurgia de coluna. Com os dados em mãos, a cliente da Lockton contratou ortopedistas para suas fábricas em São Paulo e Rio de Janeiro, começou a realizar terapias alternativas e conseguiu fazer uso de indicação e realização de cirurgias menos invasivas.

“Os clientes querem muita tecnologia, querem ter autosserviço e acesso a dashboards [ferramenta que auxilia na visualização de dados e métricas] analíticos”, diz Carlos Eduardo Sarkovas, diretor da área comercial da Lockton. “Antes, levávamos 15 dias para apresentar uma cotação. Agora é amanhã.” A corretora, que é independente, fechou recentemente a compra da THB Brasil, que fazia parte do grupo Amwin, a maior corretora de seguros de varejo nos Estados Unidos. A nova empresa nasce no Brasil com uma receita de R$ 3 bilhões. A união das duas companhias vai trazer mais tecnologia ao portfólio da empresa.

Enquanto isso, uma das primeiras startups do setor, a It’sSeg, que já tem oito anos de estrada e que fechou o ano passado com mais de R$ 5 bilhões em prêmios de seguros, aposta justamente nesta análise apurada de dados para agregar valor aos clientes e mostrar que a digitalização é uma ferramenta, e não uma ameaça. Apesar de atuar com clientes corporativos, a empresa estimula que os usuários dos seguros frequentem seu aplicativo por meio da estratégia de gameficação de conteúdo. Assim, os consumidores vão despejando todo tipo de informação que pode, depois, ser analisada e ajudar a calcular melhor os riscos dos produtos. “A dificuldade que as seguradoras têm é analisar um grande banco de dados. Se não tiver um humano para interpretar e tirar de lá as suas conclusões, premissas e previsões, de nada adianta a tecnologia”, diz Thomaz Menezes, presidente da It’sSeg, que aposta que a profissão do corretor só vai crescer.

A quantidade de possíveis distribuidores é um dos motivos que vão fazer a necessidade cada vez maior de corretores. Rocha, da seguradora Simple2u, que cria seguros por hora, conta que esteve em um dos maiores eventos sobre o mundo digital que aconteceu no Rio de Janeiro, no início de maio, e só neste evento falou com 40 empresas diferentes de aplicativos. “Que seguradora tem braço para abraçar as 40?”, questiona Rocha. “Quem tem que fazer o meio de campo é o corretor.”

Notícias | 30 de maio de 2023 | Fonte: O Valor